2700点的A股,还有人觉得贵

经济周期底部,企业盈利下滑,常常出现越跌越贵的现象。

截至9月6日收盘,科创100、中证2000、科创50市盈率(TTM)分别为111倍、50倍和49倍,看上去依旧高不可攀。在经济下行、成长稀缺的环境下,动辄50倍的估值,让很多投资者望而却步,也不免嘀咕——看来指数远没有跌到位啊!

别说50倍,中证1000的29倍、中证500的20倍,投资者也不买账。毕竟,作为公认商业模式最好的个股,贵州茅台估值跌至21倍,投资者依旧半信半疑,不愿抄底,又怎会买入20倍的宽基指数呢?

作为对比,一向被认为有泡沫嫌疑的标普500,当前市盈率也只有26倍,1999年互联网泡沫高点,标普500的估值也只有30倍;屡创历史新高的日经225指数,当前市盈率则只有20倍。

选来选去,看上去安全的也只有中证红利指数(6.4倍)、沪深300指数(11倍)和中证A50指数(15.3倍)了。如果15倍也不放心,就只有中证红利指数、沪深300指数能下得去手了。

问题是,纵向对比,红利指数2019年至今的市盈率、市净率分位值,均在50%左右,并不便宜。沪深300指数的历史分位值较低,但11倍的绝对估值又略高一些,对于一个偏悲观的投资者来说,似乎也没太大吸引力。

以上,简要梳理了主流投资者的心路历程——看大盘指数点位,屡创新低,但若结合具体指数估值来看,又找不到完美标的。在悲观市场情绪的裹挟下,迟迟不愿动手买入。

所以,问题究竟出在哪里呢?当下2700点的A股,究竟贵不贵?

其实,贵不贵,不取决于市盈率。当我们用PE、PB等指标评估贵贱时,考虑的只是历史业绩。由于历史业绩已经反映在估值中,无论估值高低,均有道理。历史业绩是确定的,但已反映在当前估值中,对未来决策意义有限;未来业绩充满不确定性,但股价走势恰恰取决于未来业绩。

比如科创50指数市盈率50倍,绝不代表未来会继续向11倍的沪深300指数靠拢,还得大跌78%,而是市场认为,考虑到科创50指数未来的成长性,当前50倍的估值是合理的。若未来业绩不及预期,那么指数会继续跌;反之,若未来业绩比预想好,指数则会上涨。

总之,投资看的是未来涨跌,而未来涨跌取决于未来业绩。未来业绩是不确定的,也是主观的,所以对于同样的价格,有人觉得便宜,有人觉得贵,才有买卖成交。

启示在于,任何一项投资交易,首要是评估未来业绩。虽然未来业绩很难预测,但也不得不做预测,若担心看错,可以设定保守的假设预留安全边际。基于对未来的预测,才能评估当前估值是贵还是便宜,然后据此做出投资决策。

回到当前A股,上证指数逼近2700点。在直观印象里,人人都觉得便宜;究竟是否便宜,只取决于未来业绩,与中国经济基本面息息相关。

若接下来经济基本面触底回升,则2700点当然是便宜的;反之,若受地产下行和外需放缓压制,新旧动能转换不畅,经济恢复缓慢,则2700点也不必然就是便宜的。

近期A股在2800点附近反复震荡磨底,归根结底,就是市场对经济基本面未来走向看不清楚——过去几个月,数据当然不好;未来几个月,数据是向好呢,还是继续变差呢?难以达成共识。于是,表现在行情上,就是反复磨底、窄幅震荡。

近日,上证指数跌破2800点,迅速向2700点靠拢,表明看空者力量开始占据多数,背后反应的是市场对全年GDP保5的政策目标出现预期松动。

其实,看多也好,看空也罢,没有绝对的对与错,关键要合乎逻辑,并做到知行合一。

若对未来经济走势不看好,或看不清楚,选择置身事外,当然没有问题,甚至也是很聪明的做法;若对未来经济回暖充满信心,积极看多、大力抄底,也没有问题,也是聪明的做法。反过来,看多做空,或看空做多,自相矛盾,无论结果好坏,都是让人迷惑的行为,也缺乏可复制性。

股权投资者本质上都是乐观主义者。战略上,应该继续对经济增长前景充满信心,反过来讲,若没有信心,则不应参与股票投资,置身事外才是对的。

战术上,则应敬畏市场,远离业绩边际恶化的行业与个股,只在业绩确定性好转的行业和个股中寻找机会,提高投资胜率。

一般来说,在指数快速下跌过程中,能够走出独立行情的板块或个股,大多具备基本面的支撑因素。对投资者来说,可重点关注近期抗跌的板块;在指数下跌时跑出跑额收益的板块,当指数止跌回暖后,往往会有更好的表现。

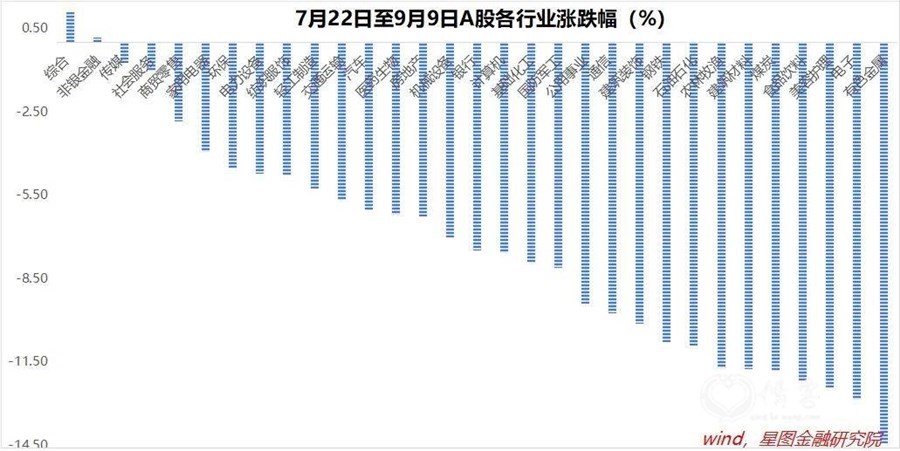

就本轮行情而言,7月22日是一个转折点,上证指数跌破2970点的波动中枢,开始一路向下寻底。7月22日至9月9日,万得全A、上证指数、沪深300分别下跌7.54%、8.24%和9.78%,前期抗跌的大盘股开始补跌。

行业层面,非银金融(0.16%)、传媒(-0.75%)、社会服务(-1.02%)、商贸零售等板块均取得超额收益,有色金属(-14.43%)、电子(-12.85%)、美容护理(-12.41%)、食品饮料等板块跌幅靠前,跌幅均超过12个百分点。

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由公众号“薛洪言微语”原创,作者为星图金融研究院副院长薛洪言

- 上一条:莫让教师节变成教师“劫”!

- 下一条:外商独资医院救不了医疗的病

热门文章

- 1大学教师体验外卖生活走红,一个月挣了7000多,瘦了6公斤!他说:没有切肤之痛,写出来的东西都是轻飘

- 2总投资5600亿!最重要的高铁大动脉来了,沿江高铁为何避开了许多沿江城市?

- 3女游客在瓦屋山被落石砸中倒地,无人机拍下惊魂一幕,游客吓懵

- 4真正有远见的父母,都在给孩子做“多巴胺戒断”

- 5前十一月A股又是全球垫底

- 6揭秘:一念之差让樊某人才两空,樊某前妻无情无理无德,是珠海11.11特大事件的主要诱因

- 7抓牢五年一遇的战略性投资机会!最低三折起、最高优惠三万元,总有一款适合您!

- 8让极暗成为过去,让光明普照未来 ——情客旅行 陈炜 年终致语2021

- 9樊某离婚后财产分割案,一、二审判决不符合情理法,是引发珠海11.11特大事件的导火线

- 10党中央:各级党委和政府依法组织实施三孩生育政策,统筹安排好婚嫁、生育、养育、教育等一体化系统